加密货币应税大全

随着加密货币市场的快速发展,越来越多的人开始关注加密货币的税务问题。本文将为您全面解析加密货币应税的相关知识,帮助您了解加密货币的税务规定。

一、加密货币的定义与分类

加密货币是一种基于区块链技术的数字货币,具有去中心化、匿名性、不可篡改性等特点。根据加密货币的性质和用途,可以分为以下几类:

比特币(Bitcoin):最早的加密货币,具有广泛的认可度和应用场景。

以太坊(Ethereum):除了作为数字货币外,还支持智能合约和去中心化应用。

莱特币(Litecoin):比特币的替代品,具有更快的交易速度。

其他加密货币:如瑞波币(Ripple)、以太坊经典(Ethereum Classic)等。

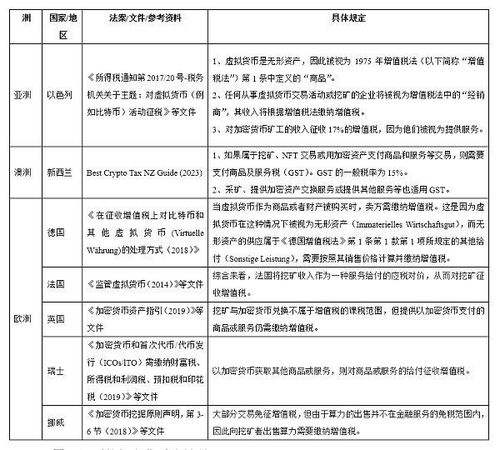

二、加密货币的税务规定

1. 个人所得税

美国:将加密货币视为财产,需按照财产交易所得缴纳资本利得税。

中国:个人通过网络买卖虚拟货币需要缴纳个人所得税。

英国:将加密货币视为财产,需按照财产交易所得缴纳资本利得税。

澳大利亚:将加密货币视为财产,需按照财产交易所得缴纳资本利得税。

2. 增值税(VAT)

欧盟:对加密货币交易征收增值税,但具体税率因国家而异。

英国:对加密货币交易征收增值税,税率为20%。

澳大利亚:对加密货币交易征收增值税,税率为10%。

3. 预扣税

加拿大:对加密货币交易实施预扣税制度,税率为25%。

新加坡:对加密货币交易实施预扣税制度,税率为7%。

三、加密货币税务申报与合规

1. 了解当地税务规定

在参与加密货币交易之前,务必了解当地税务规定,以免因不了解规定而造成税务问题。

2. 记录交易信息

详细记录加密货币交易信息,包括交易时间、交易金额、交易对手等,以便于税务申报。

3. 咨询专业税务顾问

在处理复杂的税务问题时,建议咨询专业税务顾问,以确保税务合规。