加密货币应税政策:全球趋势与我国实践

随着加密货币的快速发展,其应税问题日益受到关注。本文将探讨全球加密货币应税政策的趋势,并结合我国实际情况进行分析。

一、全球加密货币应税政策趋势

1. 税收政策多样化

目前,全球各国对加密货币的税收政策呈现出多样化的趋势。一些国家如日本、澳大利亚等,已经明确了对加密货币的征税政策;而其他国家如美国、英国等,则对加密货币的征税政策持观望态度。

2. 税收对象明确

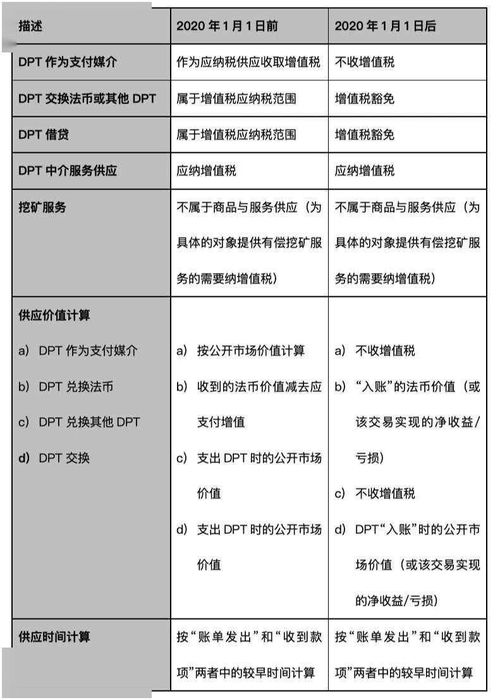

多数国家将加密货币视为资产,对其持有、交易、挖矿等环节进行征税。例如,美国将加密货币交易视为财产转让,需缴纳资本利得税;英国则对加密货币交易所得征收个人所得税。

3. 税收计算复杂

由于加密货币的价值波动较大,其税收计算相对复杂。一些国家如澳大利亚,要求加密货币投资者提供详细的交易记录,以便准确计算税收。

二、我国加密货币应税政策实践

1. 税收政策逐步完善

我国对加密货币的税收政策经历了从无到有的过程。2013年,我国将比特币等虚拟货币定性为特定虚拟商品,不具有与货币等同的法律地位。2017年,我国明确禁止ICO活动,并对加密货币交易进行监管。2021年,我国进一步加强对加密货币交易的监管,明确要求交易所、支付机构等主体进行实名制登记。

2. 税收对象明确

我国将加密货币交易所得纳入个人所得税征收范围。根据《个人所得税法》规定,个人通过网络买卖虚拟货币取得的收入,属于个人所得税应税所得。

3. 税收计算相对简单

相较于其他国家,我国对加密货币的税收计算相对简单。个人投资者只需按照实际交易所得缴纳个人所得税,无需考虑加密货币的价值波动。

三、我国加密货币应税政策展望

1. 完善税收政策体系

随着加密货币市场的不断发展,我国应进一步完善税收政策体系,明确税收对象、税率、征收方式等,以适应市场变化。

2. 加强税收征管

针对加密货币交易隐蔽性强、流动性高的特点,我国应加强税收征管,提高税收征管效率,确保税收政策的有效实施。

3. 推动国际合作

加密货币具有跨境性,我国应加强与国际社会的合作,共同应对加密货币税收问题,避免双重征税。

四、结论

加密货币应税政策是全球范围内的重要议题。我国应借鉴国际经验,结合自身实际情况,不断完善加密货币税收政策,以促进加密货币市场的健康发展。